机场是航空产业发展的基础设施,更是航空产业的主要经营平台。机场作为交通运输公共设施,反映在区域经济发展的外部性特征,同时具备资源集散的经营服务性质。机场的数量规模和业务量反映一个国家的航空产业的发展程度,因为人口、地理和经济发展状态和阶段的差异造成机场全球区域发展的不平衡,这种不平衡也成为全球经济和社会发展的一个基本特征。航空改变人类交通运输模式,机场在航空运输产业中则成为交通枢纽社会配置。作为公共服务产品的机场必须满足交通运输的服务功能,同时机场的资产属性凭借资源的集散功能天然具备商业经营的基础和条件。

民航百年历史塑造全球航空产业格局,中国民航产业规模已经雄踞全球第二,未来5到10年内将超越美国成为全球第一。但是中国民用商业机场的数量规模以及业务经营能力等还存在不小的差距,这是中国民航强国的短板,更是中国民航引领全球航空产业发展的瓶颈。

1.满足幂次分布的机场格局决定航空产业发展不平衡状态

全球机场据不完全统计大约有55000个左右,其中大机场620个左右,中型机场4500个左右,小机场34000个左右,其他(包括直升机机场,水上飞机基地等)15800个。如果按照至少拥有一条跑道且存在预定商业航班服务统计的机场大约3500个(这就是主要民航服务机场),其中的大型机场560个左右,中型机场2380个左右,小型机场470个左右,其他机场50个左右。全球600个左右大型机场完成全球民航整体旅客吞吐量和货邮吞吐量的9成左右。全球大型机场区域分布为北美170个,南美21个;欧洲151个,亚洲154个,大洋洲13个,非洲46个。

图1全球大型机场分布图

美国整体机场数量20000左右,公共机场5000个左右,私有机场14000个左右,军用机场300个左右。其中民航商业颁证机场550个左右。

中国整体机场数量520个左右,民航商业颁证机场236个。

按照旅客吞吐量统计,全球年旅客吞吐量超过1000万人次的机场大约220个左右(2018年),其中美国43个,中国37个(不含香港机场和台湾桃园机场);其他国家均不超过10个,英国8个,印度8个,日本8个,德国8个,西班牙7个,巴西5个,印尼5个,土耳其5个,加拿大4个,墨西哥4个,意大利4个,俄罗斯4个,韩国4个,泰国4个,澳大利亚4个,法国3个,越南3个;非洲整体4个(南非2个,埃及和埃塞俄比亚各1个)。其他国家千万级机场不超过2个,绝大多数国家千万级机场只有一个或者甚至没有一个。全球220个千万级机场旅客吞吐量占到全球整体旅客吞吐量的三分之二左右。中国37家千万级机场整体旅客贡献率83.6%,美国43家千万级机场整体旅客贡献率80.6%。

全球范围内,货邮吞吐量超过100万吨大型货运机场只有30家(2017年),其中美国占有10家,中国占有6家(含香港和台湾桃园),其他国家基本没有超过2家(阿联酋2家、德国2家、日本2家)。

按照城市机场群系统旅客吞吐量统计,2018年全球城市系统旅客吞吐量超过1亿人次的城市有12个,分别是伦敦6大机场1.773亿人次,纽约(6)1.419亿人次,东京(4)1.306亿人次,上海(2)1.176亿人次,洛杉矶(5)1.098亿人次,巴黎(4)1.09亿人次,北京(2)1.075亿人次,亚特兰大1.074亿人次,芝加哥(3)1.0599亿人次,曼谷(2)1.0412亿人次,伊斯坦布尔(2)1.0225亿人次,迪拜(2)1.021亿人次。年旅客吞吐量超过5000万城市全球一共35个左右,只有美国、中国和西班牙超过两个。超过2000万的城市全球一共110个左右。全球年旅客吞吐量超过2000万的航空大都市美国有25个,中国有22个(含香港和台北),其他国家基本都不超过6个(印度6个,日本5个,德国4个,印尼3个,土耳其3个,加拿大3个,意大利2个,英国2个,西班牙3个,墨西哥2个)。

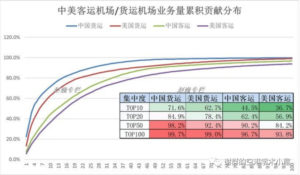

全球范围内,只有中美两国机场呈现多元化多中心发展的模式,这与中美两国拥有庞大的人口规模和领土面积直接关联。中美100家最大客运机场和最大货运机场业务量累积贡献图见下图2(中国数据2018来源于CAAC,美国数据2017来源于FAA)。

图2中美客运机场和货运机场业务量累积贡献图

从机场规模满足Parote定律(即二八定律,幂次分布),即20%的大机场贡献80%以上的业务量。中国50家(21%)最大机场旅客贡献率90.2%,货运贡献率98.2%;美国100家(18%)最大机场旅客贡献率93.8%,货运贡献率96.7%。

从累积集中度看,一方面货运的集中度高于客运的集中度,反映出航空货运产业集聚效应远高于航空客流集聚效应。另一方面,中国机场的集中度高于美国机场的集中度,则是因为中国商用颁证机场的规模不足美国的一半,数据集中的缘故。同样国际旅客和国内旅客机场规模分布也符合Parote定律,国际旅客的集中度高于国内旅客的集中度,国际货运和国内货运情况类似。

美国机场在客运和货运以及国际和国内业务发展上呈现出比较明显的专业化分工,中国大型机场则更多表现为综合优势,专业化分工发育不甚明显。

机场在全球地理范围的产业规模幂次分布是人类层级社会进化演绎的结果,同时也强化出航空产业发展依托社会进化发展的不平衡状态。自然而然全球机场会分化出极少数的重点枢纽机场和绝大多数的中小型机场。重点枢纽机场一般以政治、经济、文化及社会中心城市发挥区域中心城市和国际化大都市的开放辐射价值。只有在幅员辽阔人口众多经济发达的国家才能发育出多中心的多元枢纽模式,绝大多数的国家只有极少数的大型航空枢纽中心来联通世界。大型航空枢纽在区域内依托国家以及区域的经济发展展开地位竞争。绝大多数的中小型机场则满足区域全面便利覆盖的普遍服务和大众化服务价值。美国民航产业的高度发达不仅反映在航空大都市大型枢纽的地理优势,同时也中小机场分布密集覆盖广泛,这才成就其航空产业全面繁荣的产业强国地位。非洲虽然具有人口优势,但是经济的发展水平决定其在大型枢纽中的短缺和中小机场的贫乏。发展中的中国人口众多地缘辽阔,大型航空枢纽不断涌现初具规模,但是国际化程度较低,国际竞争地位较弱。同时中国的中小型机场严重不足,成为航空服务普遍化服务和大众化发展的短板和瓶颈。中国的机场覆盖密度不仅仅低于欧美发达国家,更低于同属发展中国家的巴西和印度。

民用商业机场经营的基础层次就是机场航空业务量的发展与成长。最基础的航空业务量包括:起降架次反映机场的作业繁忙程度,旅客吞吐量反映航空客流的繁荣程度,货邮吞吐量反映航空物流的繁荣程度。同时业务量价值还体现在航线网络布局以及业务量结构分布中。满足幂次分布的机场格局,也决定大型航空枢纽以及中小型机场业务发展模式之下商业经营模式的差异,以及机场建设运营投资的差异。

后面我们深入分析机场的资源资产特征以及收入盈利模式。

2.综合交通枢纽的衍生价值决定机场经营的复合商业模式

民用商业机场属于区域和城市的交通基础设施,具备社会公共品的特征;同时商业机场提供人员和物资流通服务,具备商业经营性质。

根据国际机场协会(ACI)统计,2017年全球商业机场整体收入1722亿美元,其中航空业务收入占比55.8%,非航业务收入占比39.9%,其他运营收入占比4.3%。全球平均每个旅客的服务成本为13.69美元,其航空收入贡献9.95美元,非航收入贡献7.08美元。全球整体商业机场行业净利润率20.8%,整体资本回报率高达7.4%。根据中国民航局公布的中国民航统计年报显示,2018年中国235家机场整体实现营业收入1104.2亿元,实现利润总额173.2亿元,利润率15.69%。在整个航空产业价值链中,机场经营盈利能力还是比较优异的,甚至高于整体航空公司的盈利水平,但是就不同规模机场个体而言,则的确存在天壤之别。

根据美国联邦航空局(FAA)对美国全国450余家商业机场经营业绩统计结果,美国30家大型枢纽基本都是运营盈利的,美国31家中型枢纽基本都可以做到运营盈亏平衡,79家小型枢纽和美国310家非枢纽小机场平均处于运营亏损状态。中国绝大多数的小机场同样处于长期经营亏损的状态之下。这是产业经营的规模效应。因为中小机场业务量规模较小导致运营亏损是全球普遍存在的经济学规律,同样因为机场的公共品属性以及其具备的外部性价值,解决中小机场因为规模因素的持续经营问题,政府和地方对于机场进行补贴是最主要的财政手段。财政拨款和财政补贴不仅仅帮助中小机场减亏而维持永续经营,同样对于大型机场补贴也非常普遍。大型机场的政府补贴往往聚焦于新技术应用升级以及机场新业务的扩张与建设等。美国联邦航空局汇总的2017财年商业机场财务经营数据见下表1,美国机场经营数据分析见下表2。

表1美国2017财年商业机场主要财务经营数据汇总表

表2美国2017财年商业机场主要财务经营数据分析表

从美国450家商业机场的业务和经营看,机场规模与业务量表现出明显的二八定律,30家大型机场的旅客和货物分别贡献72.98%和73.53%,31家中型枢纽旅客和货物分别贡献16.02%和13.14%,79家小型枢纽的旅客和货物分别贡献8.5%和10.18%,310家非枢纽小机场旅客和货物分别贡献只有2.49%和3.25%。从运营收入方面看,基本保持与机场业务量的一致相关性。旅客关联航空收入与业务量关联最高,包括货运服务的非旅客航空收入关联性最低,反映出中小机场在货运等其他航空服务方面的努力程度,也反映出中小机场的平均收费标准要高于大型枢纽机场,整体非航收入方面中小机场相对收益明显,尤其是中型枢纽和小型枢纽非航收入贡献高于航空收入贡献。航空收入和非航收入的结构基本保持平分秋色,大型枢纽和非枢纽小机场航空收入略微占优。

从运营盈利能力看,产业规模优势明显。30家大型枢纽的运营利润贡献高达181.52%,运营利润率高达11.01%;31家中型枢纽的运营利润贡献11.05%,运营利润率3.12%;79家小型枢纽和310家非枢纽小机场则运营大幅亏损,运营利润率分别为-14%和-59.97%。

整体机场的盈利能力则因为非运营收入的大幅调整而彻底改变。非运营收入中最重要来源于财政补贴和拨款,中小机场尤其为甚。全部450家机场净利润中非运营收入和政府补贴贡献分别为78.37%,49.02%。大型枢纽机场净利润中非运营收入和政府补贴贡献分别为36.79%和21.99%;中型枢纽机场净利润中非运营收入和政府补贴贡献分别为85.6%和33.78%;小型枢纽机场净利润中非运营收入和政府补贴贡献分别为164.97%和103.61%;非枢纽小机场净利润中非运营收入和政府补贴贡献分别为220.9%和173.16%。

因为机场属于交通基础设施,其持续运营需要庞大的长期固定资产(跑道、航站楼等)支撑。在机场的运营成本中具有一种庞大的不容回避的资本开支就是折旧减值,大约占到运营成本的三分之一左右。美国整体机场折旧减值占到运营成本的33.76%;大型枢纽占到32.25%,中型枢纽占到34.75%,小型枢纽占到39.17%,非枢纽小机场占到37.58%。这种现象也是全球机场的普遍现象。高额的折旧负担则催生了现代资产及资本结构优化的机场建设运营PPP及BOT等特许经营模式。北京大兴国际机场在建设过程中,大胆创新配套投资建设的PPP模式,将25万平米的停车楼和13万平米的综合服务楼特许经营公开招商,通过未来收益的分成模式,既减少建设投资资金投入又取得衍生收益的利益保障。香港机场2017-2018财年仅仅因为其新配套商业航天城的土地经营权出让就取得20亿港元以上的收益。

机场作为一个商业组织,其主营业务收入被分化为航空业务收入和非航空业务收入两部分,而且两部分基本可以旗鼓相当,这是机场经营的最大特征。作为综合交通枢纽的机场一方面完成航空服务取得收益,另一方面通过机场商业地产实现人员和物资流通过程的商业服务价值,进而形成机场经营的复合商业模式。另外,作为城市公共交通基础设施的机场,又可以获得政府补贴拨款的非运营收入,维持其城市社会功能以及规模效率差异的持续经营能力。

3.中国三大机场与香港机场的经营能力对比分析

中国民用机场业务量在全球范围内已经举足轻重,包括北上广三大机场大型机场在亚太更是耀眼明星。但是经营业绩上,虽然北上广三大机场盈利能力较高,利润率远高于三大航,但是即使在亚太区域内,三大机场的盈利能力和水平依然低于香港机场等亚太机场。

下面表3和表4分别是香港机场和中国三大机场的业务量和经营业绩对比情况汇总(数据来源CAAC以及各公司年报)。

表3中国三大机场与香港机场的业务量对比表(2017-2018)

香港机场的旅客吞吐量大约是中国三大机场整体的三分之一;货邮吞吐量大约是中国三大机场整体的三分之二;起降架次全面低于三大机场,大约是三大机场整体的27%左右。但是香港机场的2017财年(20170401-20180331)营业收入接近中国三大机场2017年财年(自然年)营业收入整体80%,香港机场单一机场的运营利润和净利润分别是中国三大机场整体运营利润和净利润的104.8%和125.1%,香港机场盈利能力更是秒杀中国三大机场的整体总和。

表4中国三大机场与香港机场的经营业绩对比表(2017财年)

中国三大机场的资产规模远低于香港机场,其实中国三大机场都是集团和股份公司双层结构,盈利能力比较强的资产一般在上市股份公司中,其他盈利能力较差的资产一般剥离在集团公司,保证上市公司公开信息较高的盈利能力,同时集团公司保有全部资产承担负担。

香港机场的收入项目明细见下表5。

表5香港机场收入项目及其结构统计表(2016-2017财年)

2017财年香港机场收益总额跃升18.1%达到219.94亿港元,主要由于客运量、飞机起降量及货运量上升、零售表现强劲,以及分租机场土地予SKYCITY航天城酒店发展项目而因此产生的收益所致。香港机场非航收入贡献率达到三分之二左右,而且零售和广告收入表现突出。香港机场和迪拜机场以及新加坡樟宜机场是全球闻名的商业购物中心,而中国包括三大机场在内的机场零售和餐饮服务却一直被广大旅客所诟病和吐槽。中国机场在航空服务方面存在差异,但是在商业经营模式和商业运营方面差距更大。

中国民航机场经营发展必须盘活机场资产、业务外包特许经营模式创新以及商业地产经营模式创新方面不断演化和升级发展。

4.中国民航机场业务发展与经营管理的关键问题

中国民用机场经营发展首先必须着眼于机场业务量发展,这是机场经营的源泉。中国机场业务成长必须满足中国多元地域枢纽门户全面联通全球的国际化发展,机场业务发展必须满足全国区域平衡覆盖的普遍服务和航空大众化服务。中国民航机场业务发展必须补足基础设施的两大短板,一是中小机场数量规模不足和区域覆盖不平衡,以及中小机场的经营困境;二是区域大中型枢纽机场的容量保障能力和全面服务水平不匹配。通过技术创新实现机场基础设施的空间和时间运营效率,全面真情服务提升客户服务满意度。大力发挥机场基础设施的公共服务价值实现机场的社会和经济价值,发挥区域发展的内外协同价值,最大化发挥政府投资价值促进社会资本价值模式创新,实施科学系统的补贴政策激励机场业务持续健康成长。

中国民用机场经营发展必须规范发展机场航空服务模式和提升经营水平和效率,这是机场经营的基础工作。通过航空服务的规范化专业化管理推动经营权和管理权的专业化分工,实现航空业务经营模式不断创新和市场化选择。通过机场航空业务服务的高效率和便利性,全面提升机场运营水平。通过自动化信息化手段改造升级机场运营模式,探索机场功能性航空业务的专业化外包模式以及专业化经营模式横向扩张,实现专业化服务跨机场的规模积累效益。全面促进机场业务量和机场航空业务价值的同步成长,实现机场经营的第一层次的协同价值。

中国民用机场经营发展必须立足空港建设区域综合交通枢纽商业服务体系,实现交通设施基础功能的衍生社会价值,这是机场商业增值服务的方向和目标。通过人财物集散功能,提供机场固有土地和商业地产空间和时间上的社会服务价值。盘活机场固定资产,可以在所有权和经营权上做足文章,实现合作共赢的经济共同体市场创新模式。机场商业发展是城市商业发展的综合延伸模式,同时也是专业商业服务的市场进化模式。机场商业中心以及不断延伸发展的空港临空经济区,不仅仅服务于机场航空业务,同时也应该成为促进机场业务聚集辐射发展的主要动力要素。机场商业化经营是机场经营第二个层次的衍生价值。

机场经营围绕一个中心两个基本点。一个中心就是机场业务量,两个基本点就是航空业务和非航商业服务。这是全球机场经营的基本命题,中国自然也不例外。有差异的地方只是发展阶段规模大小的区别,但是在把握趋势和模式创新上可以互相借鉴学习,更需要推陈出新破局。